最专业股票配资论坛

热点资讯

- 股票10倍杠杆申请沪指涨0.37%报3100.22点

- 在线炒股杠杆申请 在华业务布局各有所得 汇丰与花旗宣布完成交易

- “北上消费游”成香港居民新生活方式,港人北上广州消费交易额环比增长近三成

- 释放流动性1万亿元!今年首次降准幅度超预期

- 东方财富期货早餐 4月18日 周四

- 实盘股票配资官网 6月14日PVC期货收盘下跌0.06%,报6215元

- 股票杠杆平台查询 2024年6月20日全国主要批发市场猪颈背肌肉价格行情

- 免费配资炒股平台在很多企业、产业发展壮大的过程中被反复印证

- 实盘股票配资十大平台 7月3日金轮转债下跌1.37%,转股溢价率41.24%

- 实盘股票配资官网 美国驻克罗地亚大使表示约100多家美国公司在克投资

- 发布日期:2024-09-06 08:17 点击次数:88

(原标题:港股通民企物业梳理)实盘股票配资官网

上市物业大体可以分为两类,未爆雷的国央企物业及已爆雷的民企物业,二者对应不同的估值标准,然后已爆雷的民企物业中又有港股通与非港股通的区别,二者因为流动性原因又对应不同的估值体系,本次仅仅讨论已爆雷的港股通民企物业。

那么讨论的标的大概剩下四个:碧桂园服务、恒大物业、雅生活服务、融创服务。

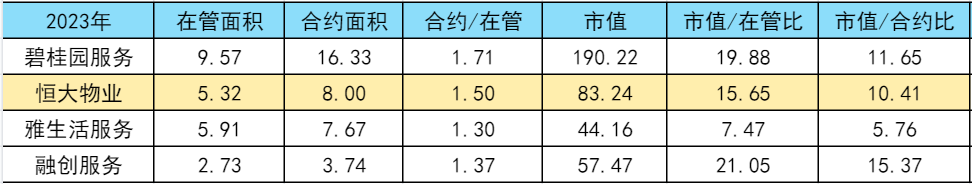

1、恒大物业是其他已爆雷物业估值的标尺,因为它是爆雷最早的物业,而目前仍然有80亿市值,这还是在账上少了134亿的情况下市场给的估值。如果把134亿加回,那么恒大物业至少价值200亿港币。

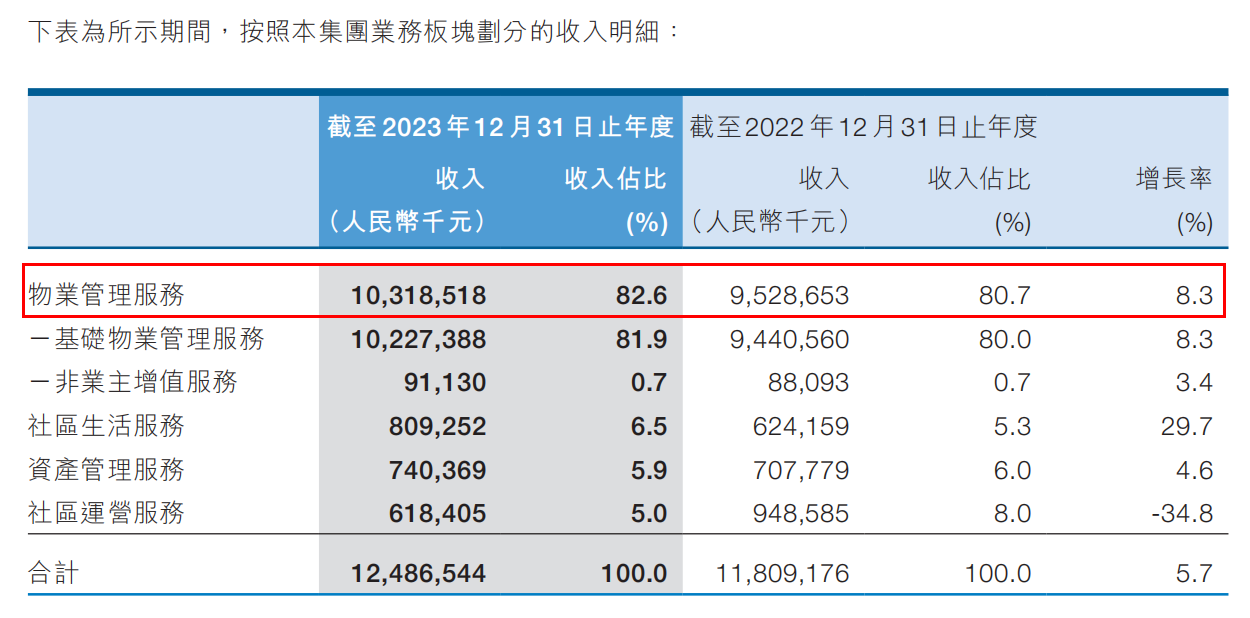

2、再看恒大物业的收入结构,基础物管的收入占比逐年提升,超过80%。其中的非业主增值服务(即母公司输送)的占比不到1%,几乎可以忽略不计。另外,其他一些社区增值服务等业务占比同样很小,不到10%。所以,个人认为已爆雷物业的终局,就是看基础物管的表现。

3、接下来我把基础物管的关键指标列出来,合约/在管比最高的是碧服1.71,意味着未来碧服还有比较好的成长性,在城市能级布局、平均单方物管费差不多的情况下,二者的市值/合约比相差无几,碧服无疑是低估的。更夸张的是雅生活服务,在在管与合约面积与恒大物业几乎相同、基础物管收入同样都是100亿出头的情况下,市值竟然仅有恒大物业的一半,显然是极度不合理的。

4、所以我在想雅生活服务是不是有未爆的雷未出清?

个人猜测有以下几个原因(无依据,纯瞎猜)

1)雅居乐爆雷太晚了,雅生活一直在输送,反而让市场更担心;

2)雅生活第三方项目占比超过80%,这类项目净利率极低;

3)雅生活非住宅项目占比接近60%,收入占比40%,这类项目的业务持续性远低于住宅项目,而恒大物业的住宅/商业项目收入占比超过80%。

整体上,雅生活在手的项目质量是非常低的,非住宅项目竞争激烈,同质化严重,三年后重新招标很容易丢盘。这也导致对雅生活服务更难估值。

5、再看融创服务,仅看市值与在管/合约比是高,但融创服务的城市能级更高,平均单方物管费更贵(超过3元),所以综合考虑并不比恒大物业贵。根据上面提到的几个指标,融创服务有2点非常出色:

1)基础物管的收入占比在四家里面最高,达到87.8%,意味着泡沫最小;

2)住宅物业的收入占比同样很高,达到76.2%,意味着业务持续性非常强。

6、物业公司肯定有价值,而小股东分享企业价值的关键路径是通过分红收息。恒大物业不派息,雅生活服务派息比例太少,同时雅生活非住业务可持续性太差,故排除恒大物业与雅生活,只剩下碧桂园服务与融创服务。

融创服务的派息指引已经写进年报——按照核心净利润的55%进行现金分红。2023年正常派息+特别派息的静态股息率超过20%。

碧桂园服务按照核心净利润派息比例为25%,静态股息率超过5%,目前看过低,但是往后派息比例一定会大幅提高。碧家关键人物目前被限制出境,资金出境更是没可能,所以最合法合规的资金出境路径就是派息。

在派息上,个人认为完全没有必要担心,小股东与大股东的利益诉求完全一致。

7、最后剩一个问题,业绩是否具备可持续性或未来几年仅仅是微跌?

首先,这个业绩不是指净利润,因为各家公司每年都会有应收/商誉减值,故主要是指核心净利润与自由现金流,因物业公司资本开支极少,二者几乎可以画等号。

1)收入端

收入端的增长点主要是每年新增的在管面积,碧服合约面积仍有较大数量可以转化为在管面积,其次每年仍然会新增合约面积,2023年碧服给的指引是碧桂园交付23万套,对应2300万㎡,外拓面积在2-3千万㎡,合计大概每年新增5000万㎡。

2)成本端

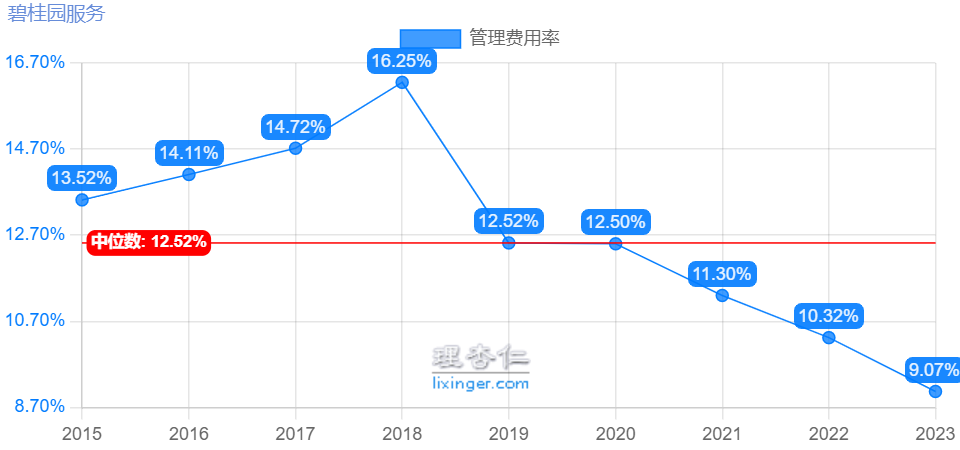

成本端面临的两大问题:一是毛利率的持续下跌,二是人工成本的持续上升。

当前碧服的基础物管毛利率是22.1%,融创服务的基础物管毛利率是23.8%,个人认为两者均有继续下降的风险,但是这个下降趋势是比较缓慢的。

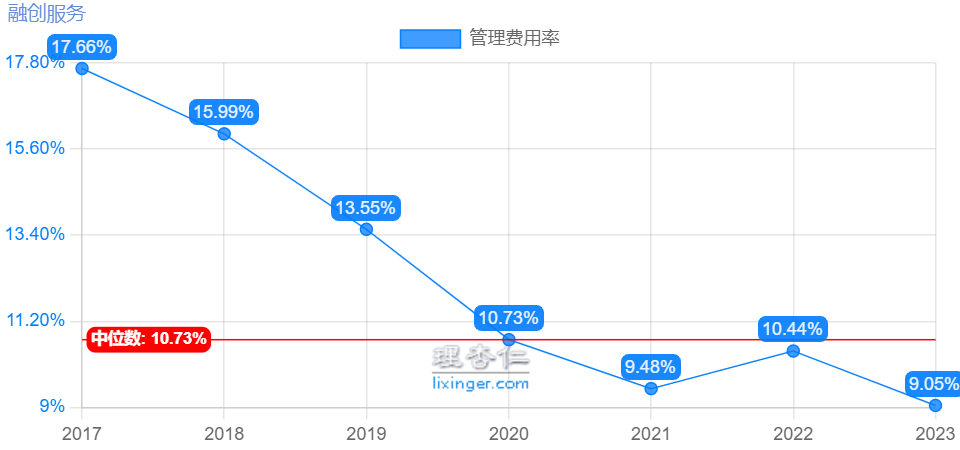

最近几年碧服、融创服务管理费用率均处于下降趋势,规模效应导致人效提升。所以核心问题变成了收入端的增长能否覆盖成长端的上升,碧服未来几年还有7亿㎡的合约面积转化为在管面积,个人认为是没问题的。

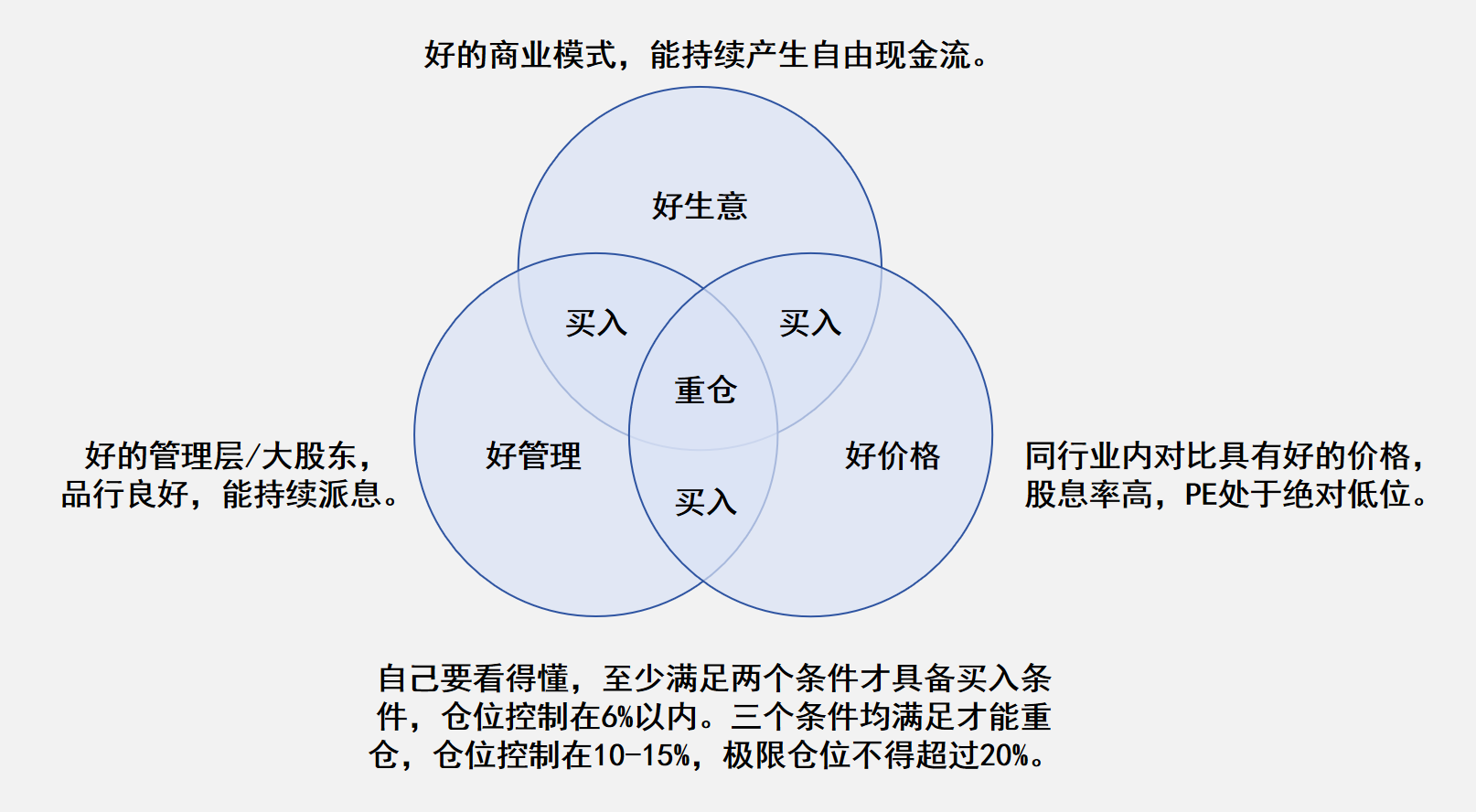

8、最后再结合自己的投资理念,再梳理一遍。

1)物业是一门好生意,具有好的商业模式,能持续产生自由现金流;

2)碧服与融服的大股东与小股东利益一致,大概率会维持高派息;

3)碧服相比融服有更好的价格。目前静态看,碧服的核心净利润约39亿,市值/自由现金流=4.9倍;融服核心净利润约8亿,市值/自由现金=7.2倍。

4)看得清是碧服、融服均能产生自由现金流,能维持高派息,看不清的是这个持续性能维持多久?

个人预测3-5年内收入增长大概率能够覆盖成本端的上升,但超过5年就很难看清了,原因是完全没有地产公司的输送,合约陆续全部转成了在管,外拓市场竞争越来越激烈,规模到顶后规模效应无法再提升,人工成本上升趋势可能会继续加快等等。

$碧桂园服务(06098)$ $融创服务(01516)$ $恒大物业(06666)$ 实盘股票配资官网

- 实盘股票配资官网 交银国际:维持吉利汽车“买入”评级 目标价12.5港元2024-10-14

- 实盘股票配资官网 债市收盘|央行已签数千亿可出借中长期国债 30年国债活跃券上行2.5BP左右2024-10-08

- 实盘股票配资官网 香港上半年楼宇买卖合约逾3.5万份同比升0.8% 总值2809亿港元同比跌4.2%2024-10-07

- 实盘股票配资官网 墨西哥东南部发生4.2级地震 震源深度约10公里2024-10-06

- 实盘股票配资官网 贵州台江:苗族同胞欢度独木龙舟节2024-10-05

- 实盘股票配资官网 近33年友谊作废?巴菲特与比尔·盖茨彻底“分手”2024-10-03